Мониторинг конъюнктуры АПК

Зерно

Цены. По данным региональных органов управления АПК на 16.04.2020 среднероссийские цены на пшеницу 3 класса составили 12 366 руб./т, на пшеницу 4 класса – 11 880 руб./т, на пшеницу 5 класса – 10 725 руб./т, на ячмень фуражный – 9 318 руб./тонна.

С 3 по 10 апреля 2020 года в порту Новороссийск цены повысились на пшеницу 4-го класса до 15 367 руб./т, на фуражный ячмень –до 11 800 руб./т. В порту Азов цены выросли на ячмень до 11 600 руб./т, на кукурузу –снизились до 11 200 руб./т. Стоимость пшеницы 4-го класса в порту Азов не изменилась и составила 14 600 руб./т.

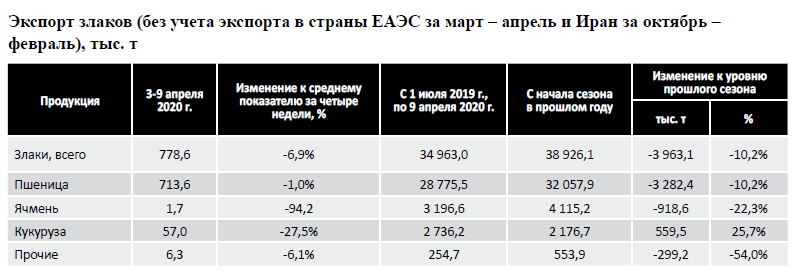

Экспорт. По оперативным данным ФТС России (без учета данных о взаимной торговле с государствами – членами ЕАЭС за март и апрель) на 16.04.2020 в текущем 2019/2020 сельскохозяйственном году экспортировано зерновых культур 36,1 млн тонн.

На 16.04.2020 цены FOB Новороссийск составили: на российскую пшеницу 4 класса (протеин 12,5) – 232 долл. США/тонна, на ячмень – 182 долл. США/тонна, на кукурузу – 178 долл. США/тонна. Источник: цены пшеницы и ячменя – Международный совет по зерну, цены кукурузы – по данным экспертов зернового рынка.

Объем зерна федерального интервенционного фонда по состоянию на 17.04.2020 составляет 1 746,8 тыс. тонн на сумму 17 669,1 млн рублей.

В ходе проведения государственных товарных интервенций суммарный объем биржевых сделок реализации зерна из запасов федерального интервенционного фонда по состоянию на 16 апреля 2020 г. составил 400,1 тыс. т на сумму 4 756,0 млн руб., в том числе пшеницы 3-го класса – 186,3 тыс. т, пшеницы 4-го класса – 168,0 тыс. т, пшеницы 5-го класса – 40,4 тыс. т, ячменя – 5,4 тыс. т.

Мировой рынок. Цены на мировом рынке зерновых в основном укрепились на фоне опасений снижений валового сбора в 2020 году из-за недостатка влаги в почве в странах ЕС, России и на Украине.

Росту цен в США способствовало заметное увеличение экспортного спроса. Однако на стоимость кукурузы оказывало давление продолжающееся снижение спроса на этанол (в США около трети урожая кукурузы идет на производство этанола). Недельный объем выпуска этанола уменьшился на 33% к прошлогоднему уровню, до десятилетнего минимума, а запасы резко выросли.

Фактором поддержки цен в мире также стало ослабление доллара по отношению к валютной корзине. Ограничения на экспорт зерна из России и с Украины, а также запрет на экспорт зерна и масличных из Румынии также сыграли на повышение.

Увеличился спрос стран-импортеров зерна из-за опасения возможных разрывов логистических цепочек и задержек поставок на фоне действия карантинных мероприятия в странах мира.

Апрельский отчет USDA (Минсельхоз США) не оказал влияния на динамику цен, несмотря на снижение прогноза мирового потребления и увеличение прогноза конечных запасов. USDA понизил прогноз потребления пшеницы в мире в сезоне 2019/20 на 5,0 млн т, до 750 млн т, а конечные запасы были повышены до 293 млн т, что на 5% больше уровня предыдущего сезона.

Благоприятные агрометеорологические условия в зимний период позитивно сказались на состоянии посевов пшеницы в США. На 12 апреля доля посевов озимой пшеницы в хорошем и отличном состоянии не изменилась и составила 62% площади (0 п. п. уровню предыдущей недели и +2 п. п. к уровню прошлого года). При этом в трех основных штатах-производителях пшеницы HRW: Канзасе, Оклахоме и Техасе – засухой различной интенсивности охвачено 25,9 и 27,0% посевной площади соответственно.

Согласно оценке USDA, посевные площади под озимую пшеницу под урожай 2020 года составляют менее

12,5 млн га, что является вторым минимальным показателем за всю историю и на 1,2% меньше прошлогоднего уровня. В обычные сроки в США начался сев яровых культур.

Министерство сельского хозяйства США (USDA) 31 марта опубликовало данные об остатках зерна и масличных на 1 марта и прогноз посевных площадей сезона-2020/21. Запасы пшеницы и кукурузы снизились к уровню 2019 года и оказались ниже ожиданий рынка. Согласно данным USDA, остатки пшеницы составили 38,4 млн т (-11,3% к уровню прошлого года и -1,4% к уровню средних рыночных ожиданий), кукурузы – 202,0 млн т (-7,7% и -2,2%).

Темпы экспорта пшеницы и ячменя из ЕС остаются высокими и значительно превышают прошлогодний уровень. С 1 июля по 12 апреля экспорт пшеницы составил более 27,5 млн т (+67% к уровню прошлого года), в том числе вывезено почти 26,7 млн т мягкой пшеницы (+68%) и 811 тыс. т дурума(+36%). Экспорт ячменя за этот период составил 5,95 млн т (+63%).

По оценке Еврокомиссии, из-за неблагоприятных агрометеорологических условий урожайность мягкой пшеницы в ЕС в 2020 году снизится на 2% к уровню прошлого года. Зерновая торговая ассоциация Cocerealпонизила прогноз урожая мягкой пшеницы в ЕС в 2020 году до 135 млн т (-3 млн т к предыдущему прогнозу и -11 млн т к показателю 2019 года).

Прогноз. Несмотря на резкое повышение спроса с середины марта, на мировом рынке по-прежнему сохраняется высокий уровень предложения зерна. Низкие темпы роста мировой экономики продолжат отрицательно влиять на цены зерновых культур в ближайшие месяцы. В частности, МВФ ожидает, что в 2020 году спад мировой экономики составит 3%.

В ближайшие недели основным внешним фактором, который будет оказывать негативное влияние на мировую торговлю, останется пандемия COVID-19. Влияние этого фактора на мировую торговлю зерном продолжится по крайней мере до того момента, когда заболеваемость пойдет на спад; после этого можно ожидать восстановления нормального режима торговли.

Сформировать тенденцию к росту цен весной может ухудшение агрометеорологических условий и (или) снижение посевных площадей под урожай 2020 года в ключевых регионах мира. В частности, на Украине практически во всех регионах в связи с дефицитом осадков наблюдается слишком низкое содержание влаги в почве.

Что касается погодных условий в России, они могут оказать существенное влияние на конъюнктуру российского рынка весной и летом.

При сохранении благоприятных агрометеорологических условий весной урожай озимых зерновых в стране может стать рекордным, что приведет к снижению цен в конце весны – начале лета.

Молоко

События. Объединение «Молочные фермеры Онтарио», которое представляет более 4 000 фермеров Канады и является также регуляторным органом, сообщило своим участникам о начале утилизации молока.

Фермеры, которые утилизируют молоко, получат компенсацию; их призвали поддерживать производство, как если бы их продукция продавалась.

Так фермеры пытаются приспособиться к колебаниям спроса из-за распространения COVID-19.

Ассоциация молочных фермеров Канады и Ассоциация переработчиков молока Канады в совместном заявлении также сообщили о резких изменениях спроса, из-за которых стало необходимо утилизировать некоторое количество сырого молока.

«Коровы производят определенное количество молока в день, и фермеры должны продолжать доить их, чтобы животным было комфортно», – говорится в заявлении.

Мясо

Цены. Внутренние цены производителей на говядину выросли. Согласно данным ведомственного мониторинга Минсельхоза России, средняя цена производителей на говядину в убойном весе за период с 6 по 12 апреля увеличилась на 1,86 руб./кг, до 239,70 руб./кг.

Это выше, чем на соответствующую дату 2019 года, на 10,13 руб./кг.

Цена на говядину в живом весе за неделю выросла на 2,21 руб./кг, до 117,80 руб./кг, это выше прошлогоднего уровня на 2,71 руб./кг.

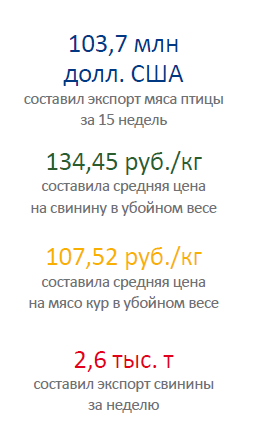

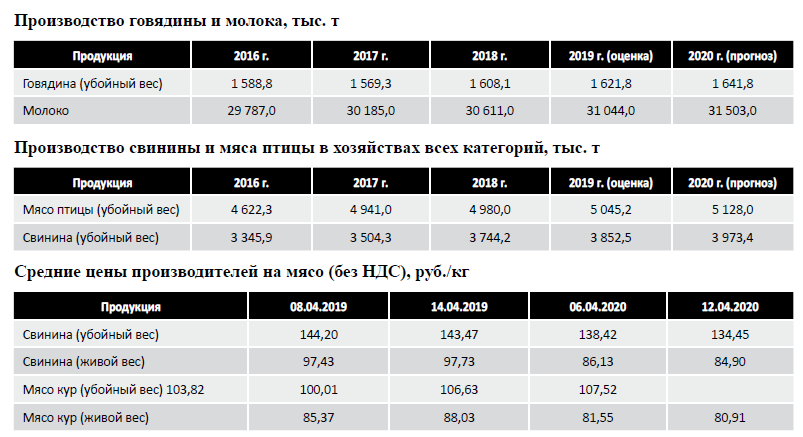

Согласно данным ведомственного мониторинга Минсельхоза России, средняя цена производителей на свинину в убойном весе на 12 апреля составила 134,45 руб./кг –это ниже, чем год назад, на 9,02 руб./кг.

В период с 6 по 12 апреля 2020 года внутренние цены производителей на мясо кур в убойном весе показали рост на 0,89 руб./кг, до 107,52 руб./кг.

Цена на мясо кур в живом весе за этот период снизилась на 0,64 руб./кг, до 80,91 руб./кг, что ниже уровня прошлого года на 7,12 руб./кг.

Экспорт. Наблюдается снижение экспорта говядины в стоимостном выражении в сравнении с показателем за аналогичный период 2019 года. Согласно данным ФТС России, за неделю экспорт составил 0,2 млн долл. США против 0,7 млн долл. США годом ранее. Это связано с разницей в стоимости товарных категорий, отправленных на экспорт в эти периоды.

Главным импортером российской говядины в отчетном периоде стал Китай: в эту страну была экспортирована продукция на сумму 0,15 млн долл. США.

За 15 недель 2020 года в страны дальнего зарубежья была экспортирована говядина на сумму 5,3 млн долл. США против 2,5 млн долл. США годом ранее, главные импортеры –Саудовская Аравия (1,86 млн долл. США) и Вьетнам (1,4 млн долл. США).

Производство. По нашим предварительным оценкам, объем производства говядины в России в 2020 году может составить 1,64 млн т, молока –31,5 млн т.

Объем производства свинины в России в 2020 году может превысить

3,9 млн т, мяса птицы –5,1 млн т.

События. Минсельхоз США (USDA) прогнозирует рост производства ипотребления продукции птицеводства в Китае в 2020 году, а также увеличение ее импорта на фоне дефицита предложения свинины в результате распространения африканской чумы свиней (АЧС).

При этом ожидается, что рост всех трех показателей будет ограничен из-за таких факторов, как восстановление производства свинины в стране; нежелание граждан, предпочитающих красное мясо, переходить на мясо птицы, а также замедление производства мяса птицы и сложности при его транспортировке на фоне эпидемии COVID-19.

По оценке USDA, производство мяса кур в Китае в 2020 году составит около 15,8 млн т.

Источник: ФГБУ «Центр Агроаналитики»

Оцените эту статью!

Аргентинская технология производства инокулянтов БИОНА

© КОПИРАЙТ, 2013-2019. Все материалы на сайте защищены Законом об авторском праве. Использование материалов с сайта возможно только с письменного согласия Администрации сайта. По вопросам разрешений на публикации и рекламы обращайтесь +7-905-395-28-88. Мобильное приложение доступно на iTunes и AndroidMarket.

Архив

Архив