Обзор рынков АПК

Зерно

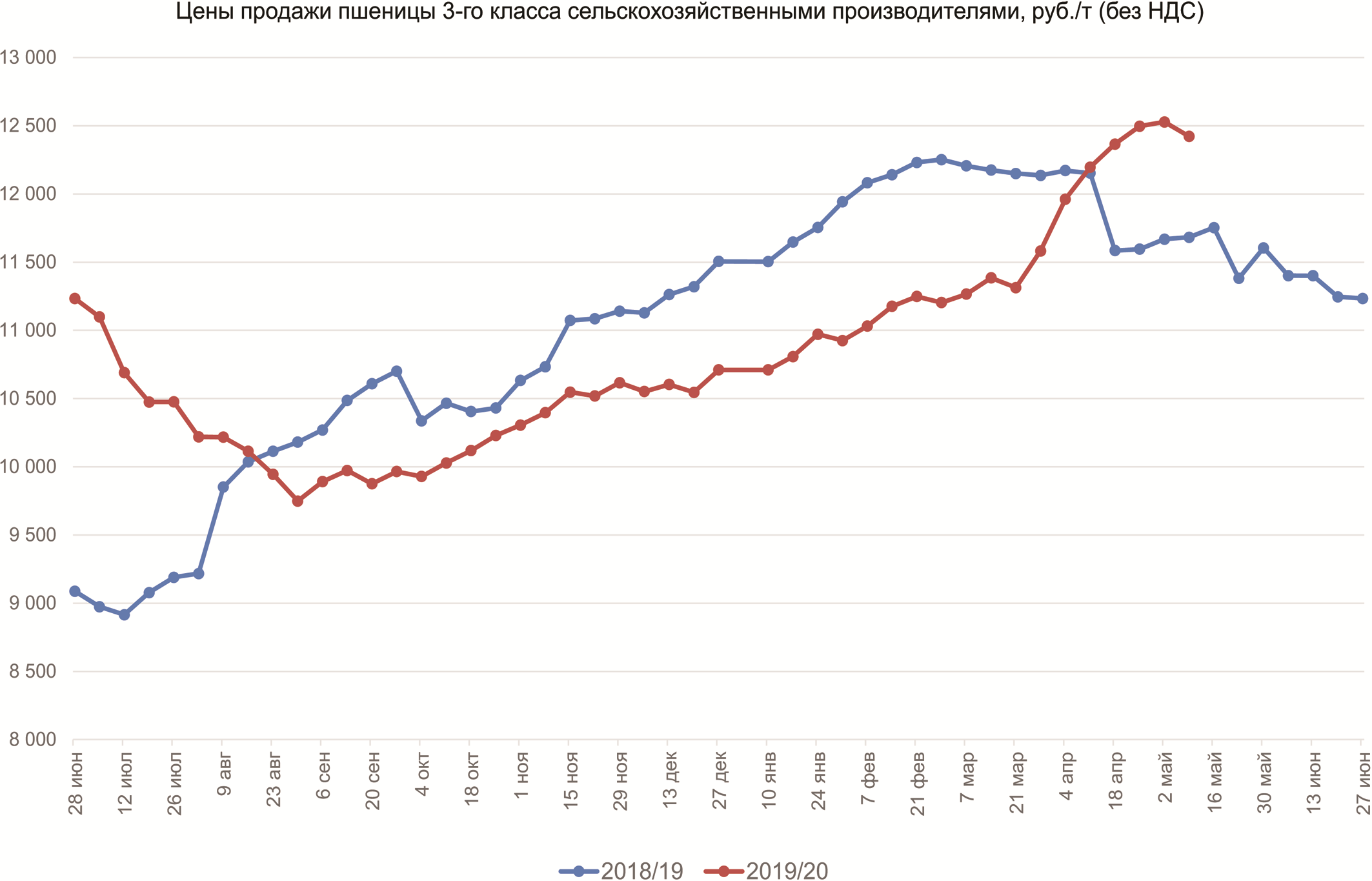

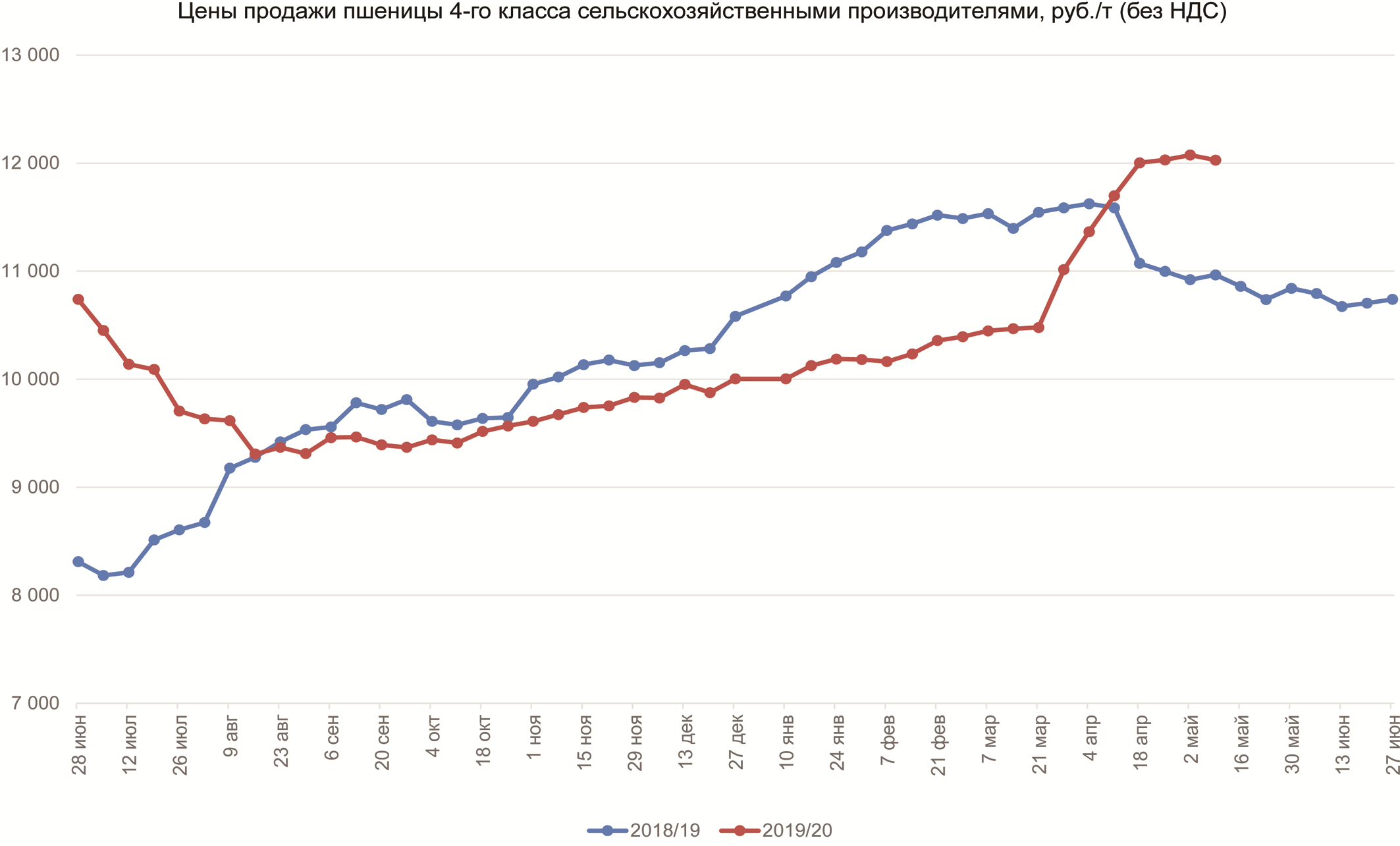

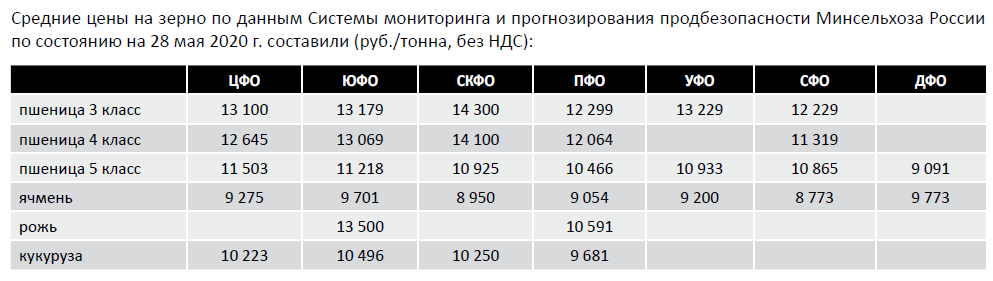

Цены. По данным региональных органов управления АПК на 28.05.2020 среднероссийские цены на пшеницу 3 класса составили 12 656 руб./тонна, 4 класса – 12 168 руб./тонна, на пшеницу 5 класса – 10 870 руб./тонна, на ячмень фуражный – 9 197 руб./тонна,

на рожь продовольственную – 11 561 руб./тонна.

Экспорт. По оперативным данным ФТС России (без учета данных о взаимной торговле с государствами – членами ЕАЭС за апрель и май) на 28.05.2020 в текущем 2019/2020 сельскохозяйственном году экспортировано зерновых культур 38,8 млн тонн. Объем экспорта пшеницы за сезон составил 31,6 млн тонн, ячменя – 3,6 млн тонн, кукурузы – 3,4 млн тонн.

На 28.05.2020 цены FOB Новороссийск составили: на российскую пшеницу 4 класса (протеин 12,5) – 220 долл. США/тонна, на ячмень – 179 долл. США/тонна, на кукурузу – 178 долл. США/тонна.

Источник: цены пшеницы и ячменя – Международный совет по зерну, цены кукурузы – по данным экспертов зернового рынка.

Объем зерна федерального интервенционного фонда по состоянию на 29.05.2020 составляет 717,4 тыс. тонн на сумму 7 217,6 млн рублей (без учета реализованного, но не отгруженного зерна – 389,4 тыс. тонн).

В ходе проведения государственных товарных интервенций суммарный объем биржевых сделок реализации зерна из запасов федерального интервенционного фонда по состоянию на 28 мая 2020 г. составил 1339,6 тыс. тонн на сумму 16 048 млн руб., в том числе пшеницы 3-го класса – 665,7 тыс. тонн, пшеницы 4-го класса – 559,1 тыс. тонн, пшеницы 5-го класса – 90,1 тыс. тонн, ячменя – 24,7 тыс. тонн.

Прогноз. На мировом рынке по-прежнему сохраняется высокий уровень предложения зерна. Низкие темпы роста мировой экономики (МВФ ожидает, что в 2020 году спад мировой экономики составит 3%) продолжат отрицательно влиять на цены зерновых культур в ближайшие месяцы.

12 мая Министерство сельского хозяйства США (USDA) опубликовало первый прогноз мировых балансов на 2020/21 год. Американское агарное ведомство ожидает роста мирового урожая кукурузы на 6,5%, пшеницы – на 0,6% и снижение валового сбора ячменя на 1,2%.

USDA прогнозирует валовой сбор пшеницы в мире в новом сезоне 2020/21 на рекордном уровне – почти 768,5 млн т, что на 4,2 млн т выше оценки текущего сезона-2019/20. Одновременно USDA ожидает, что мировое потребление пшеницы будет ниже валового сбора, что приведет к росту конечных запасов пшеницы до рекордного уровня в 310,1 млн т (+15 млн т).

USDA прогнозирует рост валового сбора пшеницы в 2020 году по сравнению с 2019 годом в ряде основных странэкспортеров: Австралии (+8,8 млн т),

России (+3,4 млн т), Казахстане м(+2,0 млн т), Канаде (+1,65 млн т), Аргентине (+1,5 млн т). Одновременно ожидается снижение урожая пшеницы в ЕС (-11,8 млн т), США (-1,5 млн т) и на Украине (-1,2 млн т).

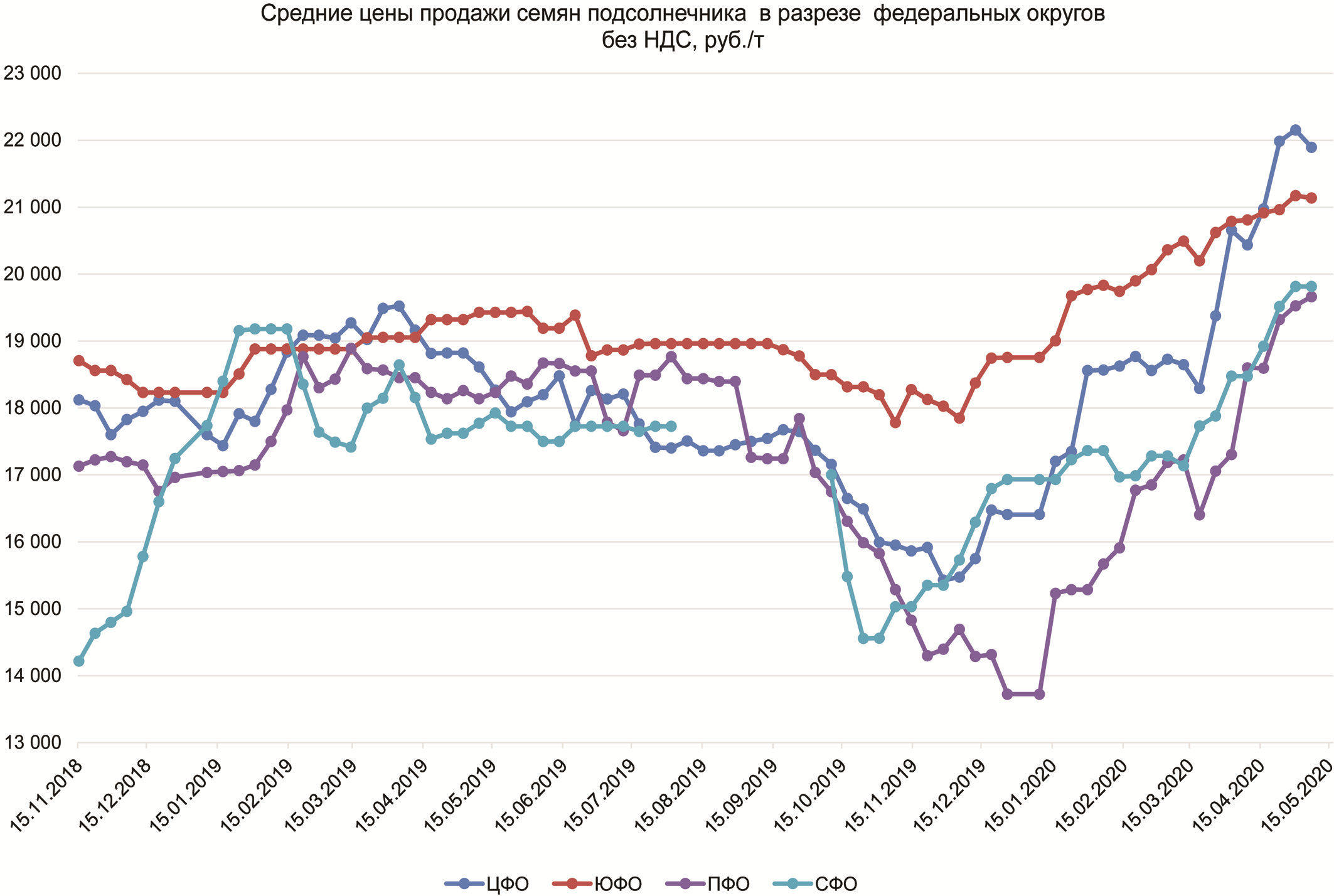

Масличные

По предварительным данным ФТС, с начала сезона по 10 мая наибольший объем экспорта масличных культур и продуктов их переработки из России пришелся на подсолнечное масло – свыше 2,26 млн т (+37,8% к уровню прошлого сезона). Лидером по относительному приросту накопленного c начала сезона экспорта остаются семена подсолнечника: их поставки за рубеж составили 1,09 млн т (в 7,8 раза больше, чем годом ранее). Объем экспорта соевых бобов превысил 793 тыс. т

(+37,6%). Экспорт семян льна также заметно вырос – до 457 тыс. т (+30,7%). Зарубежные отгрузки подсолнечного шрота превысили 1,48 млн т (+33,7%). Значительно увеличились отгрузки соевого шрота (+41,1%) и рапсового масла (+21,5%). Только размер накопленного экспорта семян рапса остается заметно ниже прошлогоднего – 291 тыс. т (-31,1%).

Импорт соевых бобов с начала сезона составил почти 1,38 млн т (-6,8% к уровню прошлого сезона), а ввоз соевого шрота увеличился до 117,5 тыс. т (+50,8%). Одновременно импорт пальмового масла снизился до 726,3 тыс. т (-5,5%). Практически все импортируемые соевые бобы поступают в Калининградскую область. Продукты их переработки затем в основном экспортируются. На Калининградскую область приходится почти 92% российского экспорта соевого шрота и 76% – соевого масла.

Ключевым событием текущего сезона стал настоящий прорыв российского подсолнечного масла на рынок Индии – крупнейшего мирового импортера растительных масел. Индия вышла на второе место среди импортеров подсолнечного масла из России: его поставки в эту страну выросли почти в

13,8 раза и составили более 431 тыс. т.

Необходимо также отметить укрепление позиций России на китайском рынке. Китай заметно нарастил ввоз растительных масел из РФ и занимает первое место среди стран-импортеров российского подсолнечного, рапсового и соевого масел.

С начала сезона в Китай поставлено свыше 465 тыс. т подсолнечного масла (в 4 раза больше уровня прошлого сезона), свыше 241 тыс. т соевого масла (в 3,3 раза больше) и свыше 192 тыс. т рапсового (в 2,3 раза больше). Кроме того, Китай традиционно является основным рынком для экспорта российской дальневосточной сои. В текущем сезоне в эту страну ввезено более 598 тыс. т соевых бобов из РФ (+12,1% к уровню прошлого сезона). Китай также занимает первое место среди импортеров семян российского льна и рапса: туда поставлено соответственно свыше 181 тыс. т (+72%) и 99,1 тыс. т (-32%) этой продукции. Более того, Китай занимает четвертое место среди импортеров российского подсолнечника, закупив 56,9 тыс. т (в 4,6 раза больше).

Важнейшим экспортным направлением также является Турция, которая вышла на первое место среди импортеров российского подсолнечника: его поставки в эту страну показали взрывной рост, составив более 523 тыс. т (в 15 раз больше). Турция также занимает третью строчку среди импортеров российского подсолнечного масла (на нее приходится свыше 425 тыс. т, +37%) и второе место по импорту подсолнечного шрота (почти 381 тыс. т, +13,5%) и соевых бобов (90,1 тыс. т, в прошлом сезоне поставок не было). Латвия на 85% увеличила закупки российского подсолнечного шрота, до 452 тыс. т, и занимает первое место с долей в 30,5% российского экспорта.

Больше всего соевого шрота было поставлено в Нидерланды – 68,8 тыс. т (+3,5% к прошлому году) и Узбекистан – 68,7 тыс. т (в 4,8 раза больше). В Бельгию экспортировано почти 176 тыс. т семян льна (+25,8%), что составляет 38,5% российского экспорта культуры, это второе место. В Норвегию поставлено свыше 127 тыс. т рапсового масла (+0,4%) – это 25,6% российского экспорта (второе место). Алжир хотя и сократил импорт российского соевого масла на 16,6%, занимает второе место: туда поставлено 106,1 тыс. т этой продукции, или 25,8% всего российского экспорта.

Мясо

В январе-апреле 2020 года производство скота и птицы на убой (в живом весе) в хозяйствах всех категорий составило 4,7 млн т и по сравнению с аналогичным периодом 2019 года увеличилось на 3,4%. В сельскохозяйственных организациях производство скота и птицы (в живом весе) составило 3 939,5 тыс. т, что на 4,6% выше уровня аналогичного периода 2019 года.

По данным Росстата объем промышленного производства мяса в январе-апреле 2020 года составил 953,4 тыс. т (на 8,6% больше аналогичного периода 2019 года), полуфабрикатов мясных, мясосодержащих, охлажденных, замороженных – 1 237,7 тыс. т (на 11,0% больше), изделий колбасных, включая изделия колбасные для детского питания – 720,9 тыс. т (+2,9%) и консервов мясных (мясосодержащих), включая консервы для детского питания – 241,9 руб. (на +20,9%).

Говядина

Произведено в с/х организациях КРС в январе-апреле 2020 года (по данным Росстата) – 331,4 тыс. т (+3,0% к аналогичному периоду 2019 года).

По оперативным данным Системы мониторинга и прогнозирования продбезопасности Минсельхоза России (далее СМ ПБ) средневзвешенная цена сельскохозяйственных производителей (без НДС) по Российской Федерации на 28.05.2020 на КРС (в живом весе) составила 119,74 тыс. руб./т (-0,8% за неделю), на говядину полутуши – 238,86 тыс. руб./т (+0,3% за неделю).

Свинина

Произведено в с/х организациях в январе-апреле 2020 года (по данным Росстата) свиней – 1 541,9 тыс. т (+11,3% к аналогичному периоду 2019 года).

По оперативным данным СМ ПБ средневзвешенная цена сельскохозяйственных производителей (без НДС) по Российской Федерации на 28.05.2020 на свиней (в живом весе) составила 89,21 тыс. руб./т (+3,9% за неделю), на свинину полутуши – 138,25 тыс. руб./т (+4,2% за неделю).

Мясо птицы (кур)

Произведено в с/х организациях мяса птицы в январе-апреле 2020 года (по данным Росстата 2 055,0 тыс т (+0,3% к аналогичному периоду 2019 года).

По оперативным данным СМ ПБ средневзвешенная цена сельскохозяйственных производителей (без НДС) по Российской Федерации на 28.05.2020 на живую птицу составила 77,21 тыс. руб./т (-0,4% за неделю), на мясо птицы (кур) – 100,13 тыс. руб./т (0,0% за неделю).

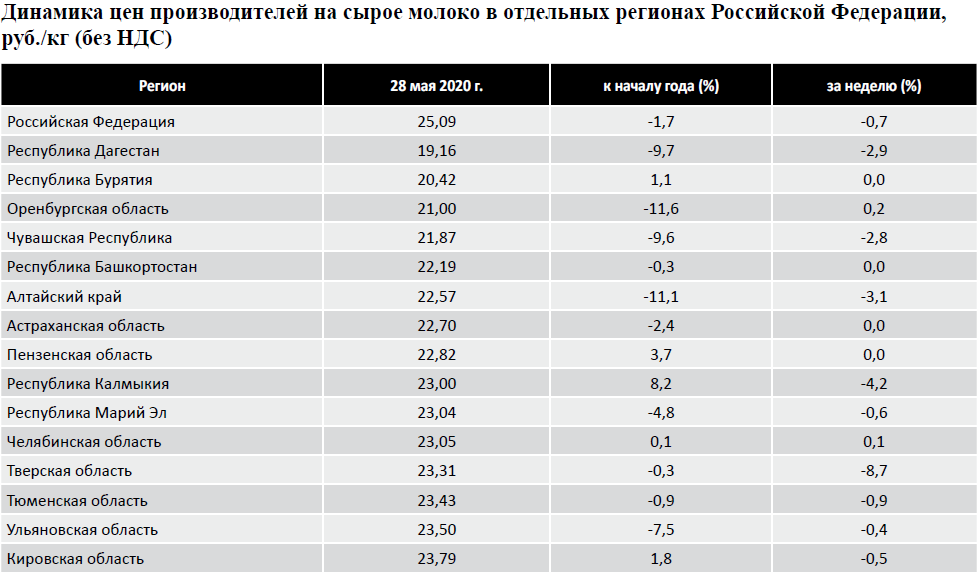

Молоко

По данным Росстата объем промышленного производства молока, кроме сырого в январе-апреле 2020 года составил 1 833,6 тыс. т (на 2,7% выше аналогичного периода 2019 года), продуктов кисломолочных (кроме творога) – 939,5 тыс. т (на 0,2% больше), сыров – 177,8 тыс. т (на 11,7% больше), молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра – 59,7 тыс. т (на 4,3% больше), масла сливочного – 89,7 тыс. т (на 14,0% больше), молока и сливок сухих – 45,3 тыс. т (на 22,9% больше).

Сахар

В России завершается сев сахарной свеклы: к 26 мая работы проведены на 98,3% площади от прогноза, засеяно 929,1 тыс. га. В 2020 году ожидается сокращение валового сбора культуры по сравнению с 2019 годом: на дату мониторинга площадь посевов сахарной свеклы на 19,1% меньше прошлогодней. Стоимость сахара на мировых биржевых рынках все еще остается низкой (несмотря на майские корректировки): сахар-сырец на ММВБ-РТС на дату мониторинга торговался по 260,8 долл. США/т (18,7 руб./кг).

Лидерами по севу сахарной свеклы на дату мониторинга стали Краснодарский край (173,2 тыс. га), Воронежская (115,1 тыс. га), Липецкая (101,7 тыс. га), Тамбовская (94,6 тыс. га), и Курская (88,8 тыс. га) области, на долю которых приходится 61,7% всей засеянной площади.

На внутреннем рынке отпускные цены на сахар увеличиваются вторую неделю подряд. По данным ведомственного мониторинга Минсельхоза России, средняя цена производителей на 26 мая составила 24 961 руб./т, что выше предыдущей недели на 1,9%.

Сложившаяся на 25 мая средняя потребительская цена на сахар ниже цен на аналогичные даты 2019 и 2018 годов на 18,6% и 8,6% соответственно. Цена производителей ниже стоимости продукта в 2019 и 2018 годах на 18,6% и 20,1%.

Несмотря на небольшую стабилизацию цен в мае, стоимость сахара на мировом биржевом рынке все еще остается низкой. Сахар-сырец на российском рынке ММВБРТС на 26 мая торговался по 18,7 руб./кг, или 260,8 долл. США/т (+2,4% за неделю), на Межконтинентальной бирже (ICE) в США sugar № 11 отпускался по 10,8 цента за фунт, или 238,1 долл. США/т (-0,5%). На других биржевых рынках также наблюдалась разнонаправленная динамика: стоимость белого сахара на Лондонской международной бирже финансовых фьючерсов и опционов (LIFFE) увеличилась на 3,2% за неделю, а на товарной бирже в Чжэнчжоу (ZCE, КНР) уменьшилась на 3,5%.

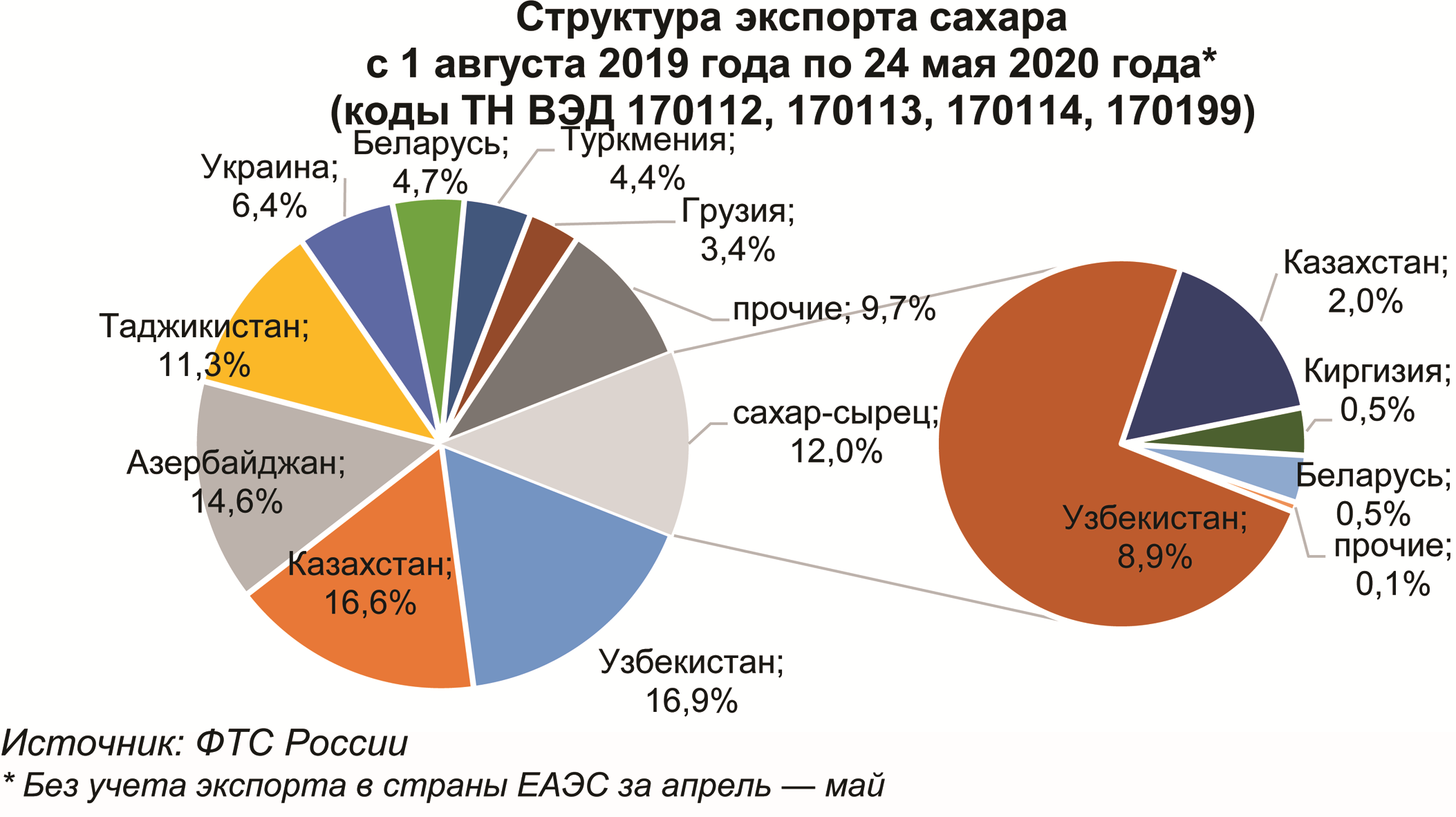

В сезоне-2019/20 (по состоянию на 24 мая) было вывезено 964,8 тыс. т белого сахара (это 88,0% всего российского экспорта сахара). Основными импортерами продукции стали такие страны, как Узбекистан (185,0 тыс. т), Казахстан (181,5 тыс. т), Азербайджан (160,1 тыс. т) и Таджикистан (124,4 тыс. т) (без учета торговли со странами ЕАЭС за апрель – май), на долю которых приходится 67,5% экспорта российского белого сахара.

Поставки сахара-сырца по большей части производятся в Узбекистан (97,3 тыс. т) и Казахстан (22,4 тыс. т), доля которых составляет 119,7 тыс. т, или 91,0% экспортированной продукции. Объемы импорта сахара третью неделю подряд находятся на низком уровне (менее 100 т). За неделю (по состоянию на 24 мая) в страну ввезено 81,2 т продукции (без учета торговли со странами ЕАЭС).

Импорт сахара за сезон-2019/20 приближается к 100 тыс. т. Для сравнения: в прошлом сезоне (август 2018 года – июль 2019 года) данный рубеж был преодолен еще в ноябре 2018 года, а к концу мая 2019 года ввоз сахара достиг 243,5 тыс. т.

К 24 мая текущего года ввезено 94,7 тыс. т продукции, что ниже предыдущего сезона на 61,1%. Объемы отгрузки белого сахара составляют 89,0 тыс. т (-62,6% к сезону-2018/19), сахарасырца – 5,7 тыс. т (-0,8%). Основная доля импортированного сахара приходится на Москву – 80,5% ввезенной в страну продукции.

Источники: отдел мониторинга внешней среды ФГБУ «Центр Агроаналитики», Министерство сельского хозяйства РФ f

Оцените эту статью!

Аргентинская технология производства инокулянтов БИОНА

© КОПИРАЙТ, 2013-2019. Все материалы на сайте защищены Законом об авторском праве. Использование материалов с сайта возможно только с письменного согласия Администрации сайта. По вопросам разрешений на публикации и рекламы обращайтесь +7-905-395-28-88. Мобильное приложение доступно на iTunes и AndroidMarket.

Архив

Архив