Что год грядущий нам готовит?

Реализацию лома и отходов черных и цветных металлов обложили НДС, при этом уплату налога переложили на покупателя. Также это касается и реализации сырых шкур животных. Как нужно действовать?

Продавец таких товаров будет выставлять счет-фактуру без указания в нем НДС, но с отметкой о том, что налог исчисляется налоговым агентом. По такому счету-фактуре покупатель – налоговый агент примет НДС к вычету, в том числе и по предоплате.

Продавцы, не являющиеся плательщиками налога, проставят в договоре и в «первичке» запись: «Без налога (НДС)».

Покупатели указанных товаров должны исчислить налог расчетным методом и уплатить его в бюджет вне зависимости от того, являются они плательщиками НДС или нет. Указанные лица декларируют чужой налог в разделе 2 Налоговой декларации по НДС, подав ее электронном виде в ИФНС через ТКС (телекоммуникационным каналам связи) в срок не позднее 25-го числа месяца, следующего за истекшим кварталом.

Если отметку «Без налога (НДС)» в документах продавец укажет ошибочно, то считать и платить налог придется ему.

Каков порядок признания сомнительного долга?

Актуально для организаций, у которых есть дебиторская задолженность конкретного контрагента с разными сроками возникновения и одновременно имеется долг перед этим контрагентом.

Сомнительным долгом является любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией (п. 1 ст. 266 НК РФ).

Уточняется порядок признания дебиторской задолженности сомнительным долгом при наличии встречной кредиторской задолженности - если есть долги перед налогоплательщиком с разными сроками возникновения, то уменьшение дебиторских задолженностей на кредиторские производится, начиная с первой по времени возникновения.

Введена новая статья 286.1 НК РФ «Инвестиционный налоговыйвычет». Прокомментируйте.

Инвестиционный счет – это счет внутреннего учета. Он предназначен для обособленного учета денежных средств, ценных бумаг физического лица (клиента), обязательств по договорам, которые заключены за счет клиента. Налогоплательщик вправе будет получить несколько инвестиционных вычетов:

Вычет в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) обращающихся на организованном рынке ценных бумаг (ценные бумаги должны находиться в собственности налогоплательщика более трех лет).

Вычет в сумме денежных средств, внесенных гражданином в налоговом периоде на индивидуальный инвестиционный счет;

Вычет в сумме доходов, полученных по операциям, учитываемым на индивидуальном инвестиционном счете.

Налогоплательщик получил право уменьшать суммы налога на прибыль (авансового платежа), исчисленные по ставке 20 процентов и зачисляемые в бюджеты субъектов РФ на инвестиционный налоговый вычет — величину, составляющую не более 90 процентов суммы расходов текущего налогового (отчетного) периода на приобретение объекта ОС (основных средств) либо на его модернизацию.

Вычет может применяться к объектам ОС, относящимся к 3-й-7-й амортизационным группам (Амортизационные группы - это процентное отношение годовой суммы амортизации к первоначальной стоимости основных средств).

Установлен порядок применения вычета, оговорены условия и ограничения для его использования.

При этом объекты основных средств, в отношении которых применялся инвестиционный налоговый вычет, дополняют список не подлежащего амортизации имущества. Расширен перечень расходов, не учитываемых в «прибыльной» базе. Это расходы на приобретение, создание, достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов ОС, в отношении которых применялся инвестиционный налоговый вычет.

Как это работает на практике. Пример: гражданин в 2016 году внес на инвестиционный счет 250 тыс. руб. За 2016 год его доход по месту работы составил 680 тыс. руб., с которого он уплатил налог на доходы физических лиц (НДФЛ) в сумме 88 400 руб. Не позднее 30 апреля 2017 года, гражданин в нашем примере должен подать декларацию 3-НДФЛ за 2016 год, в которой он отразит на основании справки 2-НДФЛ (предоставляется работодателем) свой доход и сумму удержанного НДФЛ. Также он отразит сумму внесенных средств на инвестиционный счет. Ему положен возврат налога в сумме 13% от 250 тыс. руб. = 32 500 руб. К декларации надо приложить обязательно документ, подтверждающий наличие инвестиционного счета и сумму внесенных денежных средств; справку 2-НДФЛ.

При получении данного вычета следует выделить некоторые особенности: – вычет предоставляется в сумме денежных средств, внесенных за год на индивидуальный инвестиционный счет, но не более 400 тыс. руб.

Как будет осуществляться налог на движимое имущество юридических лиц?

Прежде всего, напомним, что разница между движимым и недвижимым имуществом обозначена в статье 130 Гражданского кодекса. Там говорится, что недвижимость — это участки недр и земли, а также все, что прочно связано с землей. Здесь же дано разъяснение: прочно связанными с землей считаются объекты, перемещение которых без несоразмерного ущерба их назначению невозможно (в частности, здания, сооружения, незавершенное строительство).

Движимое имущество — это вещи, которые не признаются недвижимыми. Движимым имуществом являются, в частности, деньги и ценные бумаги. В общем случае регистрация прав на движимое имущество не требуется.

С первого января 2018 года льгота в отношении движимого имущества, принятого с 01.01.2013 на баланс в качестве ОС, сможет применяться лишь в случае принятия закона соответствующего субъекта РФ. Если такой закон субъект не принял, то налоговая ставка в отношении указанных ОС в 2018 году не может превышать 1,1 процент.

По движимому имуществу не старше 3 лет (отнесенных к категории инновационного оборудования) регионы смогут устанавливать дополнительные льготы вплоть до полного освобождения такого имущества от налогообложения.

Пример. У Вас есть ферма КРС молочного направления. Вы установили робот-кормораздатчик в 2016 году, и были освобождены от уплаты налога, так как робот-кормораздатчик является инновационным объектом движимого имущества 7 амортизационной группы (от 15 до 20 лет эксплуатации). Теперь все зависит от субъекта РФ.

Напомним, упрощенцы освобождены от уплаты налог на имущество (кроме объектов, которые включены в кадастровые списки регионов). Поэтому малый бизнес пока может не волноваться. Упрощенцы не будут платить налог на имущество с автомобилей, оборудования и другого движимого имущества. Правила о региональных льготах не касаются упрощенцев, так как они освобождены от налога со всего движимого имущества (п. 2–3 ст. 346.11 НК РФ).

При этом земельные участки не признаются объектом налогообложения налогом на имущество. Также не признаются объектом суда и объекты основных средств, включенные в первую или во вторую амортизационную группу (имущество со сроком полезного действия до трех лет включительно).

До конца 2017 года компании могут не платить налог на движимое имущество, которое поставили на баланс в качестве основного средства с 1 января 2013 года. Льгота не действует только для основных средств, которые получены от зависимой, реорганизованной или ликвидированной компании. Но с 1 января 2018 года решение об освобождении от уплаты налога на движимое имущество будут принимать региональные власти. В каждом субъекте РФ будут свои правила. Такие поправки в статью 381.1 НК РФ депутаты Госдуму одобрили в третьем чтении (законопроект № 274631-7). Если регион не примет закон о введении льготы, с 1 января 2018 года компании будут платить налог на движимое имущество независимо от того, когда его поставили на учет – до или после 1 января 2013 года.

При каких ошибках Налоговая служба имеет право не принимать расчет по взносам?

С 2018 года у налоговиков станет больше поводов не принимать расчет по взносам.

Чтобы расчет посчитали представленным, нельзя допускать ошибки в следующих графах раздела 3:

210 — сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

220 — база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

240 — сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

250 — итоги по графам 210, 220 и 240;

280 — база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

290 — сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

300 — итоги по графам 280, 290.

Cуммарные данные в перечисленных строках по всем физлицам должны соответствовать сводным данным в подразделах 1.1 и 1.3 расчета.

Те соотношения, которые применяются сейчас, сохранятся. Напомним: расчет считается непредставленным, если в расчете совокупная сумма взносов на ОПС с базы, не превышающей предельной величины, за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствует сведениям о сумме взносов на ОПС по каждому застрахованному лицу. Аналогичные последствия возникают и в том случае, если указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (п. 7 ст. 431 НК РФ).

Какие поправки в отношении НДФЛ внесены по безнадежным долгам?

В отношении НДФЛ уточнен момент фактического получения дохода физлица по безнадежному долгу организации. Поправка уточняет, что определять доход на эту дату надо, если компания взаимозависима по отношению к гражданину.

В силу прямого указания НК РФ к взаимозависимым лицам можно отнести только организацию, участвующую в капитале другой организации либо только физическое лицо, состоящее в семейных отношениях с другим физическим лицом, или подчиняющееся ему по должностному положению. Но суды могут признать взаимозависимыми компании между собой или компанию и физическое лицо и по другим основаниям. Причем для того чтобы признать две организации взаимозависимыми, даже не требуется участие одной из них в капитале другой. Но такие широкие полномочия даны только суду.

Например, суды признавали взаимозависимость компаний по следующим основаниям:

генеральным директором обеих компаний является одно и то же физическое лицо;

учредителем сторон сделок является один и тот же человек; - должностными лицами компаний - сторон сделки являются близкие родственники;

стороны сделки входят в единую группу компаний;

участники сделок признаны аффилированными лицами: имеют общих учредителей, располагаются по одному адресу, имеют счета в одном банке (также являющемся стороной сделки) и т.д. Как вы поняли, есть множество оснований для признания лиц взаимозависимыми или аффилированными. Поэтому доказать вашу взаимозависимость с партнерами особого труда не составит.

Напомним, что сейчас согласно подпункту 5 пункта 1 статьи 223 НК одним из моментов фактического получения физлицом налогооблагаемого дохода является дата списания безнадежного долга физлица с баланса организации. После вступления закона в силу это будет касаться лишь организаций, взаимозависимых по отношению к налогоплательщику-физлицу.

Ранее подлежал восстановлению налог по товарам (работам, услугам), приобретенным за счет субсидий из федерального бюджета. Большинство фермеров пользуются мерами государственной поддержки, следовательно, получают субсидии. Как будет осуществляться вычет НДС?Как будет осуществляться вычет НДС?

Запрещен вычет НДС по товарам (работам, услугам), приобретенным за счет бюджетных субсидий.

Также нельзя заявить вычет и по импортным товарам, купленным за счет субсидий и бюджетных инвестиций, полученных из бюджетов системы РФ. Предъявленные налоги включаются в расходы при наличии раздельного учета по НДС.

Устанавливается порядок восстановления НДС, если субсидии выданы для возмещения уже потраченных расходов с НДС.

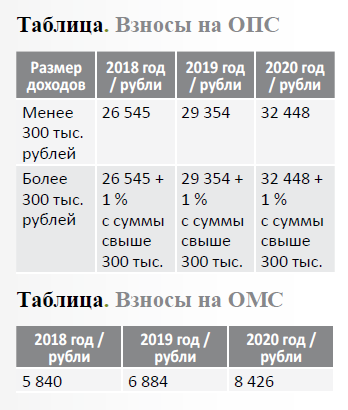

Как изменится размер страховых взносов, уплачиваемых ИП?

Размер страховых взносов, уплачиваемых ИП в фиксированном размере, больше не зависит от МРОТ.

С 2018 года объектом обложения взносам ИП (без наемных работников) вместо МРОТ станет факт ведения предпринимательской деятельности.

Указанные платежи будут определяться иначе, чем до поправок, а их суммы приведены в табличной форме ниже.

Страховые взносы на ОПС ограничены 8-кратным размером зафиксированного взноса.

Предприниматели смогут уменьшать налоги, исчисленные при УСН, на пенсионные и медицинские взносы в размере, определенном в соответствии с п. 1 ст. 430 НК РФ — на всю сумму взносов, а не в фиксированном размере, как до поправок.

Оговорено, что 50-процентный предел уменьшения «упрощенного» налога с объектом «доходы» (на взносы, пособия и пр.) не касается ИП без работников.

Аналогичные поправки вносятся и в нормы по ЕНВД.

Есть правило 5 процентов. Товар, имущество или имущественные права используются как в облагаемых, так и в освобожденных от НДС операциях. Какие поправки в законодательстве внесены?

Если в течение квартала товар используется как в облагаемых, так и в освобожденных от НДС операциях, надо определить пропорцию, по которой «входной» налог принимается к вычету или учитывается в стоимости товаров.

Однако пропорцию можно не соблюдать, если в налоговом периоде расходы на не облагаемые НДС операции оказались меньше 5 процентов в общем объеме расходов.

Чтобы воспользоваться правилом 5 процентов, теперь необходимо вести раздельный учет НДС.

При соблюдении этого правила разрешено принимать к вычету весь «входной» НДС по тому имуществу (имущественным правам), которое используется как в облагаемых, так и в не облагаемых налогом операциях.

Поэтому по товару, задействованному только в необлагаемых операциях, вычет применить не получится. До внесения поправок на этом настаивали Минфин РФ и ФНС РФ. Суды поддерживали чиновников в этом вопросе.

Информация предоставлена klerk.ru

Разъяснения действительного члена ИПБ России

Натальи Маршалкиной f

Оцените эту статью!

Аргентинская технология производства инокулянтов БИОНА

© КОПИРАЙТ, 2013-2019. Все материалы на сайте защищены Законом об авторском праве. Использование материалов с сайта возможно только с письменного согласия Администрации сайта. По вопросам разрешений на публикации и рекламы обращайтесь +7-905-395-28-88. Мобильное приложение доступно на iTunes и AndroidMarket.

Архив

Архив